Особенности потребительского кредита Тинькофф банке

Кредиты

Особенности потребительского кредита Тинькофф банке

Кредиты

Добро пожаловать на сайт Bankonomika

Особенности страхования вкладов в банке Тинькофф

Никто не хочет терять свои деньги при разорении банка, поэтому Тинькофф наряду с другими учреждениями предлагает страхование вкладов для своих клиентов. В связи с этим при ликвидации организации клиенты должны будут получить фиксированную компенсационную сумму. Застрахованы ли по умолчанию вложения в данном банке, и на какую сумму?

Входит ли Тинькофф в систему страхования вкладов?

Система позволяет физическим лицам получить деньги, если у банка заберут лицензию или если организация разорится. Чтобы гарантировать своим клиентам компенсацию за их вклады, Тинькофф банк наряду с другими платит страховой взнос за каждый накопительный счет. Это значит, что в случае дефолта учреждение выдаст людям компенсацию за потерянные деньги.

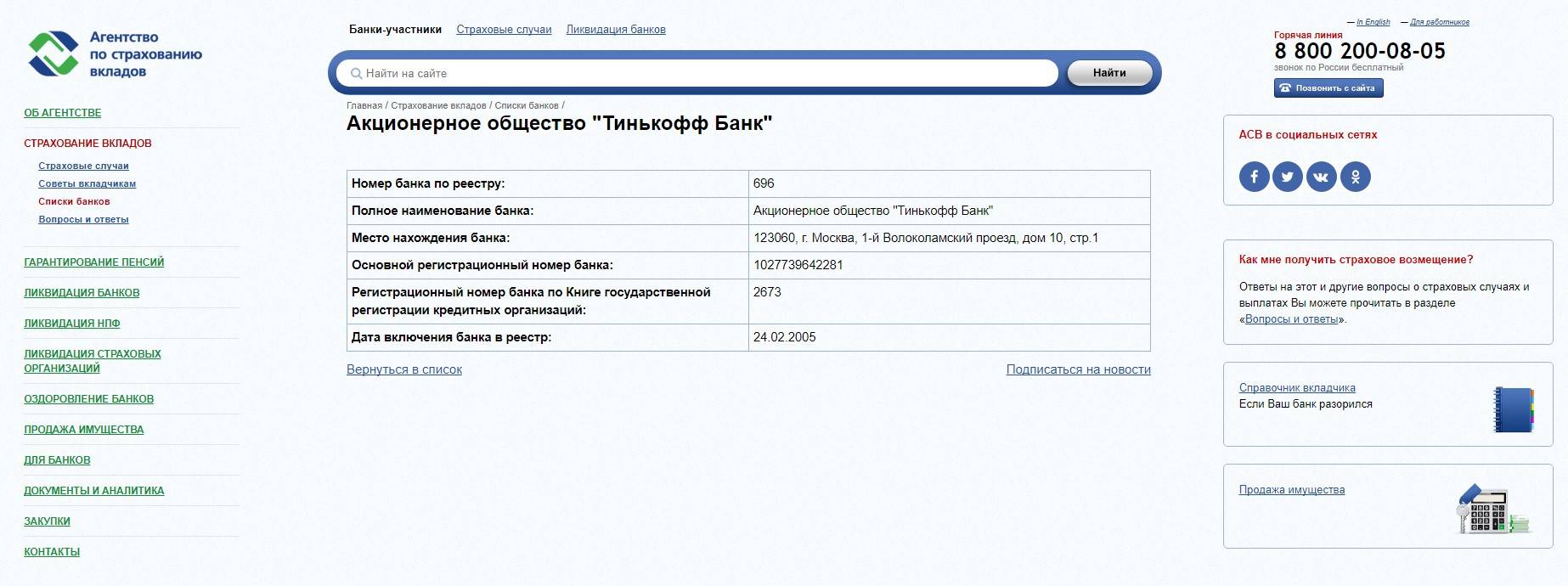

Организация входит в систему страхования вкладов и имеет в ней следующие реквизиты.

| Номер банка в реестре | 696 |

| Регистрационный номер | 1027739642281 |

| Номер в Книге государственной регистрации кредитных учреждений | 2673 |

Тинькофф числится в данной системе с 24 февраля 2005 года, так что по закону данная организация должна выплатить максимально 1,4 млн рублей (по состоянию на 2017 год) за вклады, если она лишится лицензии. Подробнее просмотреть информацию о застрахованных банках можно на сайте Агентства по страхованию вкладов asv.org.ru. На этом же ресурсе можно рассчитать сумму возмещения.

Интересно! Если человек открыл счет на приобретение недвижимости (в соответствии с контрактом счета «эскроу»), то сумма компенсации увеличивается до 10 млн.

Обратите внимание! Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц. Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Нюансы страхования

Чтобы получить компенсацию, имея вклады в Тинькофф, оформлять какие-либо документы не требуется, так как начисление возмещений в случае дефолта оговорено в Федеральном законе «О страховании физических лиц в банках РФ» № 197 от 23.12.2003.

Для справки! Если у клиента был счет с валютой, то он получит возмещение в размере 1,4 млн рублей в соответствии с курсом Центробанка РФ.

Следуя правилам страхования вкладов, Тинькофф должен выдать не только сумму накоплений (до 1,4 млн), но и проценты, которые начислили за прошедшее время.

Интересно! Помимо возмещения за открытый счет человек может также получить компенсацию за «последствия наступления экономического кризиса», если его сократят на работе. Но для этого уже надо оформлять отдельную страховку.

В соответствии с законодательством Тинькофф должен выплатить возмещение за средства, вложенные во входящий депозит (любые инвестиции, помещенные в банк – ценности, автомобиль и так далее). Сумма компенсации будет та же, что и за обычные вложения.

Какие счета застрахованы, а какие нет?

Вклады страхуются в соответствии с Законом № 177 от 23 декабря 2003 года.

За какие счета человек получит компенсацию в общем порядке:

- срочные вклады;

- счета «До востребования»;

- вложения ИП;

- счета эскроу (которые были оформлены для покупки недвижимости);

- инвестиции несовершеннолетних граждан, которые находятся под чьей-то опекой.

При этом страхуется любой банковский счет – валютный или рублевый.

Какие вложения не предполагают выплату возмещения:

- вложения нотариусов, юристов;

- счета, открытые «На предъявителя»;

- средства российских граждан в банках других стран;

- деньги на электронных счетах.

Владельцам вложений, состоящих из ценных металлов (ОМС), следует помнить, что их инвестиции также подлежат возмещению в случае дефолта.

Страховые случаи

Получить компенсацию можно только в некоторых случаях, предусмотренных законом:

- Если ЦБ РФ обязал банк удовлетворить требования кредиторов.

- Если у банка отозвали лицензию.

В обоих случаях возвращение денег будет происходить под контролем Агентства страхования вкладов (АСВ), куда производились отчисления. Чтобы получить возмещение, клиент банка должен написать заявление конкурсному управляющему (человек, который будет руководить организацией и разбираться в ее делах после отзыва лицензии или банкротства). Выплата будет производиться в порядке очереди, поэтому отправлять прошение надо как можно скорее.

Важно! Если сумма инвестиций превышает 1,4 млн рублей, то остаток средств можно получить только после основных выплат. На практике такие требования удовлетворяются очень редко, так как денег на повышенные возмещения у банков чаще всего не остается.

Как снизить вероятность невозврата денег?

К сожалению, полностью обезопасить себя от возможного банкротства финансовой организации практически никак нельзя, можно только выбрать учреждение, которое по всем параметрам будет максимально надежным. На что следует обратить внимание:

- рейтинг банка;

- размеры прибыли за последний год;

- сумма собственного капитала;

- финансовая структура (как функционирует банк).

Еще одним вариантом является распределить накопления по нескольким учреждениям – если разорится один, то сумма компенсации будет не очень большой (чем меньше размер возмещения, тем выше вероятность, что человек его получит в полном объеме), а кроме того, останется счет в другой организации.

Чтобы точно знать, насколько тот или иной банк надежен, можно посетить сайт АСВ, на нем указаны все случаи выплаты компенсаций, а также даны подробные рекомендации вкладчикам, если они потеряли свои деньги.